2023年Q3品需厨电市场总结:保持稳定增长,潜力进一步释放

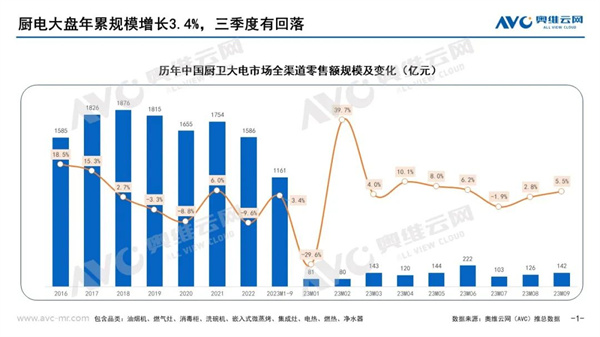

2023年前三季度,厨卫大家电市场(烟、灶、消、洗、嵌、集、电、燃、净)整体保持稳定增长态势。据奥维云网(AVC)推总数据显示,2023年前三季度,厨卫大家电合计零售额规模1161亿元,同比增长3.4%。分品类组看,刚需厨电(烟灶+电燃)累计零售额691亿元,同比增长3.9%;集成灶市场累计零售额185亿元,同比下滑2.7%;品需厨电(洗、消、嵌、净)累计零售额285亿元,同比增长6.3%。品需厨电增速领跑厨电大盘。

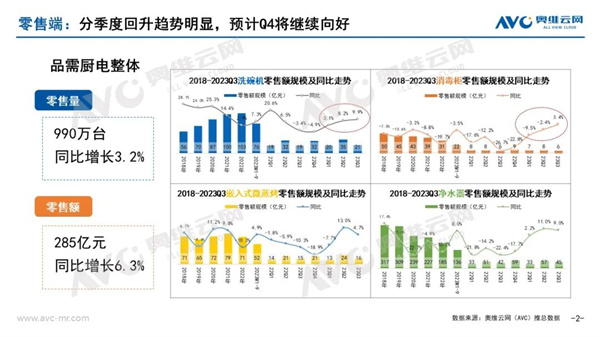

品需厨电整体表现

2023年Q3厨卫品需品类(洗碗机、消毒柜、嵌入式微蒸烤、净水器)整体延续了平稳增长的态势。据奥维云网(AVC)推总数据显示,品需厨电前三季度累计零售额为285亿元,同比增长6.3%;分季度来看,品需厨电Q1至Q3同比增速分别为-0.7%、9.6%、8.0%,看好Q4的增长。分品类看,洗碗机、消毒柜Q1至Q3逐季度上涨趋势明显,嵌入式微蒸烤、净水器Q2高增长,Q3增幅放缓,整体增长强劲。

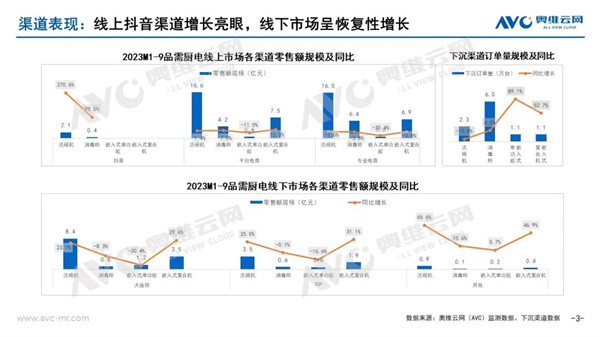

渠道表现:线上抖音渠道增长亮眼,线下市场呈恢复性增长

Z世代作为品需厨电目前的消费主力,更加偏好线上购物,线上消费持续升温,其中抖音等兴趣电商增长亮眼。根据奥维云网(AVC)监测数据,2023年1-9月洗碗机、消毒柜抖音渠道零售额分别同比增长270.6%、99.0%。线下渠道则由于疫情放开,门店快速复苏,增长明显,预计Q4线下将延续高增长态势。

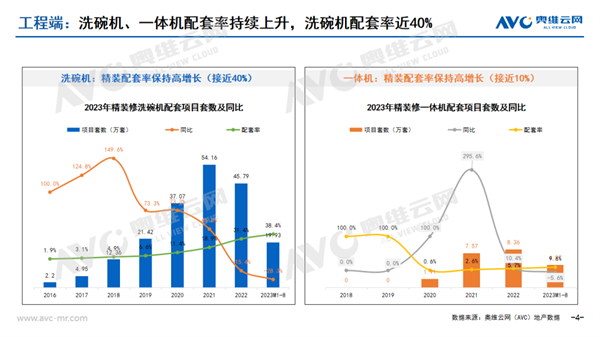

工程端:洗碗机、一体机配套率持续上升,洗碗机配套率近40%

近年来,以洗碗机、一体机为代表的品需厨电配置率保持上升趋势,根据奥维云网(AVC)地产大数据显示,2023年1-8月洗碗机、一体机的配套率分别达到38.4%和9.6%,较2022年全年分别提升7.0个百分点、3.9个百分点。近年来居民对家电的升级需求旺盛,而洗碗机、一体机作为改善型厨电,品质化标签明显,溢价能力强,预计洗碗机、一体机工程市场仍将持续向好。

洗碗机篇

近年来居民对家电的升级需求旺盛,洗碗机作为能够“解放双手”的品质型产品受到消费者广泛亲睐,品类热度也持续走高,2023年行业整体更是强势复苏,迎来V型反弹。根据奥维云网(AVC)推总数据,2023年1-9月洗碗机零售额75.6亿元,同比增长7.3%;分季度来看,洗碗机从Q1至Q3同比增速分别为3.1%、8.2%、9.9%,呈逐季度上涨趋势,预计Q4将继续向好。

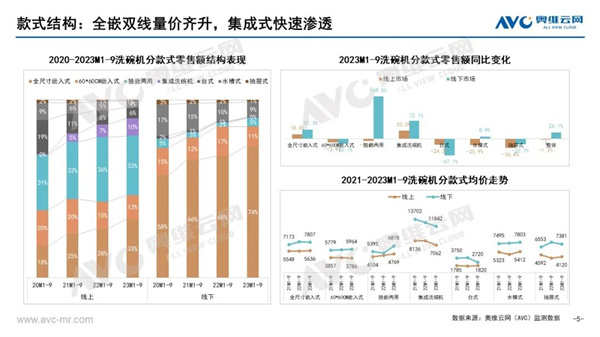

从款式结构来看,全嵌双线量价齐升,集成式快速渗透

嵌入式仍是企业主推类型,份额持续扩张。根据奥维云网(AVC)监测数据,2023年1-9月,线上市场嵌入式洗碗机零售额占比达46.4%,较上年同期上涨3.6个百分点;线下市场嵌入式洗碗机零售额占比达85.0%。其中,全尺寸嵌入式双线同比稳增长,2023年1-9月,全尺寸嵌入式洗碗机线上、线下市场零售额分别同比增长18.6%、37.3%。

此外,近年来集成洗碗机受到广泛关注,不断有品牌涌入这一新的集成赛道,集成式快速渗透。据奥维云网(AVC)监测数据,2023年1-9月,集成洗碗机线上市场在售品牌数量达到110家,与全尺寸嵌入式并列为品牌数量最多的款式;线上市场零售额占比达9.8%,较上年同期上涨2.5个百分点。与此同时,集成洗碗机的均价持续下降,渗透率有望进一步提升。

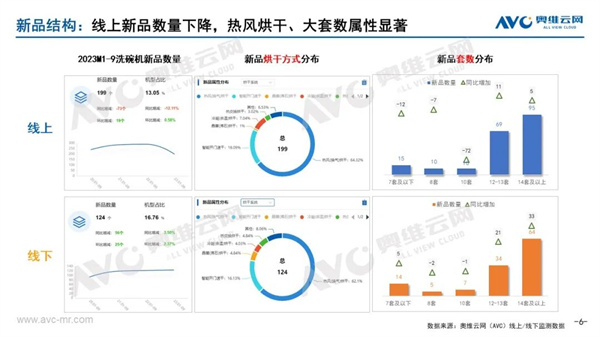

从新品结构来看,线上新品数量下降,热风烘干、大套数属性显著

从新品数量来看,线上新品数量下降,线下微增。根据奥维云网(AVC)监测数据,2023年1-9月洗碗机线上新品数量199个,同比下降12.1%;线下新品数量124个,同比增长3.5%。新品烘干方式以热风烘干为主,2023年1-9月线上新品中热风烘干占比64.3%;线下新品中热风烘干占比62.1%。新品套数主要集中在14套及以上,2023年1-9月线上新品中14套及以上机型数量达95个,线下新品中14套及以上机型数量达64个,占比均在50%以上,且呈上涨趋势。

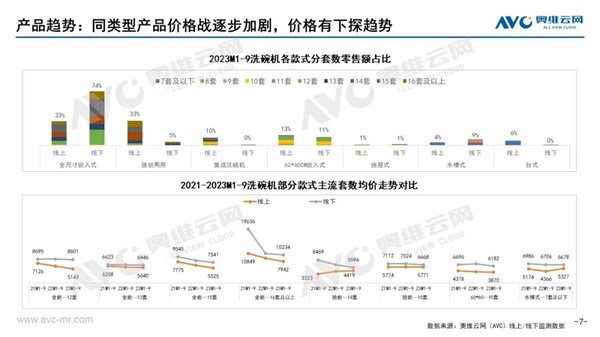

从产品趋势来看,同类型产品竞争激烈,价格有下探趋势

洗碗机部分同类型产品竞争激烈,价格开始下探,例如全尺寸嵌入式、独嵌两用等款式部分主流套数的产品均价均有一定程度下降。根据奥维云网(AVC)监测数据,2023年1-9月全尺寸嵌入式主流容量12套、13套、15套、16套及以上产品线上市场均价较上年同期分别下降15.9%、3.7%、15.3%、13.2%,线下市场均价较上年同期分别下降1.6%、3.1%、8.6%、5.0%;独嵌两用主流容量14套、15套产品线下市场均价较上年同期分别下降15.9%、5.1%。当前,洗碗机仍处于渗透普及阶段,同类型产品卖点和功能模块差异化逐渐缩小,短期内价格战现象或仍将存在。

消毒柜篇

三年疫情重塑国民健康态度、产品需求,叠加外部健康环境的不确定性,消费者对于健康类家电的需求仍在增加,利好消毒柜行业的发展,2023年消毒柜行业整体也迎来触底反弹。根据奥维云网(AVC)推总数据,2023年1-9月消毒柜零售额22亿元,同比下降3.5%;分季度来看,消毒柜从Q1至Q3同比增速分别为-9.5%、-2.4%、3.4%,由降转增,整体形势继续向好。

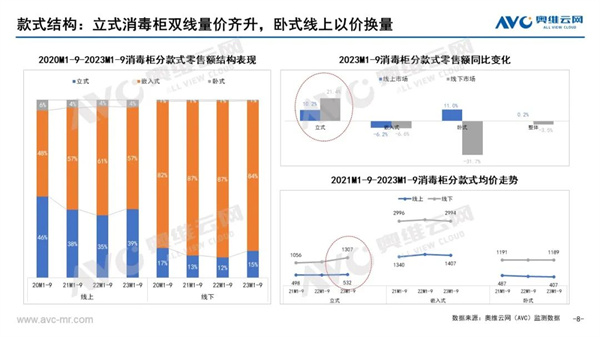

从款式结构来看,立式消毒柜双线量价齐升,卧式线上以价换量

从款式结构上看,嵌入式仍为主流款式,但立式消毒柜的份额正逐渐扩张,增势迅猛。根据奥维云网(AVC)监测数据,2023年1-9月立式消毒柜线上、线下零售额分别同比增长为10.2%、21.4%。立式消毒柜呈双线增长势头,而伴随着这一趋势,其价格也逐渐攀升,可见企业对高端立式消毒柜市场的布局已经开始。

此外,卧式消毒柜今年前三季度在线上也开始增长,这类产品主要面向小户型人群及母婴人群,在消费者对于健康品质生活的要求不断提升的背景下,这一细分领域的潜力值得关注。

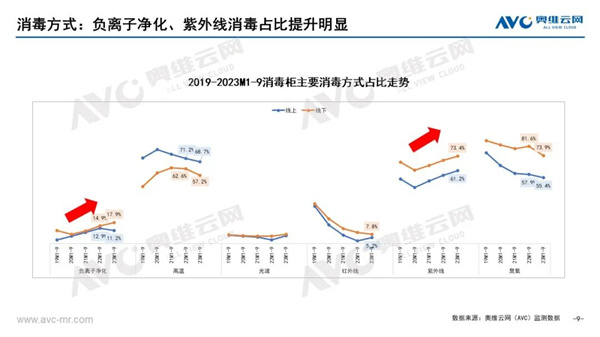

从消毒方式看,负离子净化、紫外线消毒占比提升明显

目前,消毒柜仍以高温、紫外线、臭氧消毒为主,其中紫外线消毒的占比提升明显。根据奥维云网(AVC)监测数据,2023年1-9月紫外线消毒线上、线下零售额占比分别为73.4%,61.2%,较上年同期分别提升3.9、3.7个百分点。此外,负离子净化线上占比也有一定程度增长。

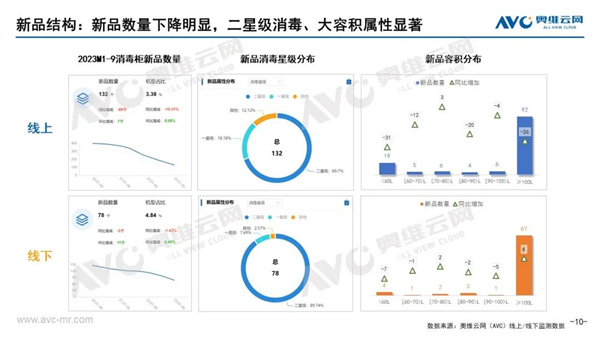

从新品结构来看,新品数量下降明显,二星级消毒、大容积属性显著

近年来,消毒柜新品数量持续下降。根据奥维云网(AVC)监测数据,2023年1-9月消毒柜线上新品数量132个,同比下降10.3%;线下新品数量78个,同比下降1.4%。新品消毒星级以二星级消毒为主,2023年1-9月新品二星级消毒占比线上、线下分别为69.7%、89.7%。新品容积主要集中在100L及以上,2023年1-9月新品容积≥100的数量分别为92个、67个,占比均在60%以上。

嵌入式篇

近年来,消费者对于品质生活的需求越来越高,同时随着家电使用群体的年轻化,大家的烹饪习惯也发生了一些改变,更简单便捷、更具风味的烤、炸、烘等功能受到亲睐。嵌入式微蒸烤产品作为功能集成的改善型厨电,也越来越受到大家的追捧。根据奥维云网(AVC)推总数据,2023年1-9月嵌入式微蒸烤零售额52亿元,同比增长4.9%;分季度来看,嵌入式微蒸烤从Q1至Q3同比增速分别为-7.7%、13.0%、4.7%,整体呈现增长态势。

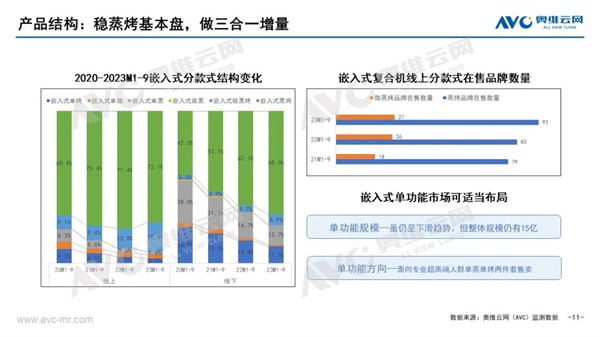

从产品结构来看,呈现“稳健”、“稳增”、“稳定”的三种态势:

1、嵌入式蒸烤复合机产品——稳健。嵌入式蒸烤产品是嵌入式微蒸烤市场的绝对主力。根据奥维云网(AVC)监测数据,2023年1-9月,线上市场嵌入式蒸烤产品零售额占比73.1%,较同期下滑4.3个百分点;线下市场嵌入式蒸烤产品零售额占比为68.0%,较同期上涨5.9个百分点。

2、嵌入式微蒸烤三合一产品——稳增。随着消费者生活节奏的加快,微波功能快速、即热的特点得到放大,嵌入式微蒸烤三合一产品也迎来快速的渗透。根据奥维云网(AVC)监测数据,2023年1-9月,线上市场嵌入式微蒸烤三合一产品零售额占比19.5%,较同期增长6.5个百分点;线下市场嵌入式微蒸烤三合一产品零售额占比为6.9%,较同期上涨2.2个百分点。

3、嵌入式单功能产品——稳定。嵌入式单功能产品虽然仍处于一个下行的区间,但是整体的市场规模趋于稳定。

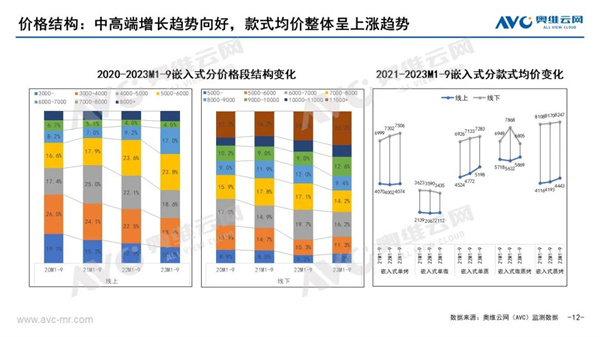

从价格结构看,中高端增长趋势向好,款式均价整体呈上涨趋势

从价格结构看,嵌入式微蒸烤产品中高端增长趋势向好,均价整体呈上涨趋势,结构不断上行。根据奥维云网(AVC)监测数据,2023年1-9月,嵌入式微蒸烤线上市场6000元以上价格段零售额占比为28.1%,较同期增长9.2个百分点;嵌入式微蒸烤线下市场11000元以上价格段零售额占比为22.2%,较同期增长3个百分点。

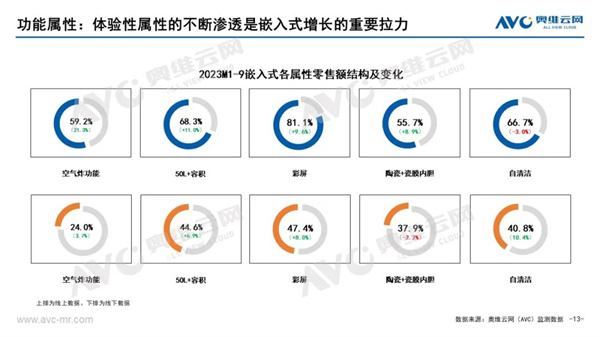

从功能属性来看,体验性属性的不断渗透是嵌入式增长的重要拉力

从功能属性看,嵌入式微蒸烤作为品需厨电,体验性属性的不断改善与渗透是保持行业活力、促进行业增长的必然路径,也是消费者的必然要求。根据奥维云网(AVC)监测数据,含有空气炸功能产品、容积50L以上产品、彩屏产品的双线零售额占比均有所提升,其中含空气炸功能产品线上增长尤为明显,2023年1-9月相较于同期零售额占比增加了21.3个百分点。除此以外差异化内胆、腔体自清洁也成为消费者越来越关注的产品卖点。

未来展望:看好品需厨电未来的增长

当前我国品需厨电的渗透率仍然处于较低水平,从奥维云网(AVC)零售推总数据以及地产大数据结合来看,洗碗机、嵌入式(考虑集成灶部分)每百户渗透率均不足3%,远低于欧美等发达国家,长期来看,我国品需厨电市场成长空间广阔。